ペアローンのメリット・デメリットや住宅ローン減税、確定申告の方法を解説

日本において共働きのご夫婦が約70%を占める中、マイホームの新築や購入でペアローンを利用する方が増えています。

しかし、ご夫婦どちらかが借り入れる通常の住宅ローンとメリット・デメリットは異なります。

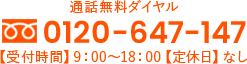

そこで今回は、東京23区で高耐震・高耐久な木造住宅・鉄骨住宅を手掛けるアイホームズが、ペアローンと単独ローン・収入合算・連帯債務との違いやメリット・デメリット、2024年最新版の住宅ローン減税についてお話しします。

確定申告の方法や必要書類も紹介しますので、ぜひ最後までご覧ください。

■ ペアローンとは、ご夫婦が同じ金融機関で別々に審査を受けてローン契約して融資を受ける方法です。

■ ペアローンと単独ローンにはメリットとデメリットがあるため、それぞれを理解して決めましょう。

■ アイホームズは昭和43年創業以来、これまで東京23区を中心に「高気密高断熱・高耐震」な鉄骨造・木造住宅をどこよりもリーズナブルな価格で数多く設計施工しています。

目次

ペアローンとは|単独ローン・収入合算・連帯債務との違い

ペアローンとは、1つの不動産物件に対して夫婦が同じ金融機関とそれぞれ融資契約を結んでローンを借り入れるスタイルです。

通常の単独住宅ローンとは異なり、契約者がご夫婦2名、契約が2本になります。

ご夫婦それぞれの収入やお勤め先、勤続年数が審査されて、その合算額から借入可能額が決まり、互いの責務を保証し合う点がポイントです。

似た仕組みに収入合算(連帯保証・連帯債務)の単独ローンもありますが、それぞれ細かい仕組みに違いがあります。

| 融資形態 | 特徴 |

|---|---|

| ペアローン | 契約者がご夫婦など2名で、それぞれの収入に合わせて借入可能金額が決まる。 |

| 収入合算型ローン (連帯債務・連帯保証) | 契約者はあくまでも1名だが、契約者の親族(夫婦や子供など)の収入を全て合算して借入可能金額が決まる。 収入を合算した親族は連帯保証人もしくは連帯債務者にならなくてはいけない。 |

ペアローンは、ご夫婦それぞれが主債務者であり相手の連帯保証人になります。

また、返済も契約者2名それぞれの指定口座から処理される点も収入合算型ローンとの違いです。

ペアローンを利用した場合の共有持分割合の決め方

通常の単独型住宅ローンは「契約者=不動産所有者」もしくは、物件価格に対する借入金額に適合する持分割合になります。

ペアローンも基本的な考え方は同様で、ご夫婦それぞれが負担した「頭金+借入金額」の割合を持分割合に反映させるのが通常です。

(例)

物件価格6,000万円【夫負担の頭金+借入金額4,000万円・妻負担の頭金+借入金額2,000万円】

↓

夫持分割合:67%

妻持分割合:33%

ちなみに、収入合算型ローンの場合は頭金を別の方が負担していない限り、物件の所有者(名義人)は契約者本人のみとなります。

ペアローンのメリット・デメリット

パワーカップルと呼ばれるご夫婦合わせて年収1500万円を超える世帯が増えている中、20〜30代を中心にペアローン利用者が増えています。

なぜなら、金銭面や税制面でメリットがあるからです。

ただし一方で、「ペアローンはやめた方がいい」「ペアローンにして後悔した」というネガティブな口コミがある点も否めません。

マイホーム購入を後悔しないためには、ペアローンのメリットとデメリットの両方を把握しておきましょう。

メリット

- 借入上限額が増える(二人分の収入で借入金額が決まるため)

- ご夫婦それぞれで住宅ローン控除を受けられる(世帯における控除額が増える)

- ご夫婦それぞれで団体信用生命保険※を契約できる

- 連生団体信用生命保険※の利用に伴う金利上乗せがない

※団体信用生命保険:住宅ローン返済中に契約者が死亡もしくは高度障がいを負った場合、保険金によってローン残債をカバーできる保険(保険契約者=ローン契約者)

※連生団体信用生命保険:保険契約者(=ローン契約者)に加えて、収入合算した親族が死亡もしくは高度障がいを負った場合、保険金によってローン残債をカバーできる保険

デメリット・注意点

- ローンの審査や契約にかかる諸経費が2倍になる

- ご夫婦どちらかが非正規雇用やフリーランス、パートの場合は審査が通りにくい(その場合は収入合算型ローンに)

- ご夫婦ともに健康状態(疾病歴)や就業状況、収入を審査される

- 妻が産休育休に入ると返済が大変になる(産休育休中は収入が減る)

- 夫が妻(妻が夫)のローンを繰り上げ返済すると贈与とみなされて課税対象になる(年間110万円を超える場合)

- 途中で単独ローンへ切り替えるのが大変(ご夫婦それぞれの名前で抵当権がついている=抵当権付き物件で審査される)

- 離婚などに伴って物件を売却した際、オーバーローン※になりやすい

※オーバーローン:ローン返済中に物件を売却処分した際、ローン残高の方が売却金よりも高い状態

ペアローンは一見デメリットや注意点が多いように感じるかもしれませんが、住宅ローン控除額が増える点は大きなメリットです。

ペアローンと単独ローンのどちらにするか迷っている方は、契約後の人生設計や世帯の収支計画を踏まえて、じっくり検討しましょう。

2024税法改正|住宅ローン減税における対象条件と控除額シミュレーション

ペアローンを利用すると、ご夫婦それぞれで住宅ローン減税(控除)を受けられます。

ただし、新築住宅の場合は税法改正によって対象条件が厳しくなったので注意してください。

住宅ローン減税の条件

- ローンで購入した物件が、申請者自らが居住するための住宅であること

- 世帯の合計所得金額が2,000万円以下であること

- ローン借入期間が10年以上であること

- 工事完了(物件引き渡し)から6ヶ月以内に入居すること

- 延べ床面積が40㎡(2024年までに建築確認をしている住宅の場合)以上であること

- 新築住宅の場合は「長期優良住宅・低炭素住宅・ZEH水準省エネ住宅・省エネ基準適合住宅」のいずれかであること

- 2024(令和6)年中に建築確認を受けること(2024年9月時点)

特に注目すべき点は、新築住宅において住宅ローン減税を受ける場合は「省エネ性の高い住宅であること」が必須という点です。

条件を満たしていれば、最長で13年間、毎年末の住宅ローン残高0.7%分が所得税(控除しきれない場合は翌年の住民税)から控除されます。

| 新築住宅(買取再販住宅)の環境性能 | 減税対象の借入限度額 (2025年入居の場合) |

|---|---|

| 長期優良住宅 低炭素住宅 | 4,500万円 |

| ZEH水準省エネ住宅 | 3,500万円 |

| 省エネ基準適合住宅 | 3,000万円 |

ちなみに、奥様が産休育休で収入が減り非課税対象(所得税:年収103万円以下、住民税:年収97万円以下)になると、所得税も住民税も支払う必要がなくなるため住宅ローン控除も停止します。

ペアローン・単独ローンの控除額シミュレーション

「ペアローンは控除額が2倍になる」と言ってもどのくらい得になるかイメージしにくいかもしれません。

では、ペアローン・単独ローンの控除額を比較してみましょう。

【設定】

・ZEH水準省エネ住宅(対象借入上限額3,500万円)

・ローン融資額5,000万円・月々13万円返済(ペアローンは夫3,000万円・月々8万円返済、妻2,000万円・月々6万円返済)

単独ローンの場合

| 控除期間 | 単独ローン |

|---|---|

| 1年目 | 3500万円×0.7%=245,000円 |

| 2年目 | 3500万円×0.7%=245,000円 |

| 3年目 | 3500万円×0.7%=245,000円 |

| 4年目 | 3500万円×0.7%=245,000円 |

| 5年目 | 3500万円×0.7%=245,000円 |

| 6年目 | 3500万円×0.7%=245,000円 |

| 7年目 | 3500万円×0.7%=245,000円 |

| 8年目 | 3500万円×0.7%=245,000円 |

| 9年目 | 3500万円×0.7%=245,000円 |

| 10年目 | (5,000万円-13万円×12×10)×0.7%=240,800円 |

| 11年目 | (5,000万円-13万円×12×11)×0.7%=229,880円 |

| 12年目 | (5,000万円-13万円×12×12)×0.7%=218,960円 |

| 13年目 | (5,000万円-13万円×12×13)×0.7%=208,040円 |

総合控除額=3,102,680円

ペアローンの場合

| 控除期間 | 控除額 |

|---|---|

| 1年目 | 夫:(3,000万円-8万円×12)×0.7%=203,280円 妻:(2,000万円-6万円×12)×0.7%=134,960円 合計:338,240円 |

| 2年目 | 夫:(2,904万円-8万円×12)×0.7%=196,560円 妻:(1,928万円-6万円×12)×0.7%=129,920円 合計:326,480円 |

| 3年目 | 夫:(2,808万円-8万円×12)×0.7%=189,840円 妻:(1,856万円-6万円×12)×0.7%=124,880円 合計:314,720円 |

| 4年目 | 夫:(2,712万円-8万円×12)×0.7%=183,120円 妻:(1,784万円-6万円×12)×0.7%=119,840円 合計:302,960円 |

| 5年目 | 夫:(2,616万円-8万円×12)×0.7%=176,400円 妻:(1,712万円-6万円×12)×0.7%=114,800円 合計:291,200円 |

| 6年目 | 夫:(2,520万円-8万円×12)×0.7%=169,680円 妻:(1,640万円-6万円×12)×0.7%=109,760円 合計:279,440円 |

| 7年目 | 夫:(2,424万円-8万円×12)×0.7%=162,960円 妻:(1,568万円-6万円×12)×0.7%=104,720円 合計:267,680円 |

| 8年目 | 夫:(2,328万円-8万円×12)×0.7%=156,240円 妻:(1,496万円-6万円×12)×0.7%=99,680円 合計:255,920円 |

| 9年目 | 夫:(2,232万円-8万円×12)×0.7%=149,520円 妻:(1,424万円-6万円×12)×0.7%=94,640円 合計:244,160円 |

| 10年目 | 夫:(2,136万円-8万円×12)×0.7%=142,800円 妻:(1,352万円-6万円×12)×0.7%=89,600円 合計:232,400円 |

| 11年目 | 夫:(2,040万円-8万円×12)×0.7%=136,080円 妻:(1,280万円-6万円×12)×0.7%=84,560円 合計:220,640円 |

| 12年目 | 夫:(1,944万円-8万円×12)×0.7%=129,360円 妻:(1,208万円-6万円×12)×0.7%=79,520円 合計:208,880円 |

| 13年目 | 夫:(1,848万円-8万円×12)×0.7%=122,640円 妻:(1,136万円-6万円×12)×0.7%=74,800円 合計:197,440円 |

総合控除額=3,480,160円

単独ローンの場合、減税対象の借入金額を超えているとその分の0.7%は控除されませんが、ペアローンでしたらご夫婦それぞれで上限額が設定され世帯で見ると2倍になるため、1年目から全額が控除が対象になる可能性が高まります。

確定申告の方法と必要書類|1年目・2年目以降

ペアローンを組んで住宅ローン減税の控除を受けたい場合は、サラリーマンの方でも確定申告が必要です。

確定申告の方法は単独ローンのケースと変わりませんが、ご夫婦ともに減税制度を利用したい場合は、それぞれ別に税務署へ申告しなくてはいけません。

そのため、事前に必要書類や申告方法の流れを知っておきましょう。

初年度(1年目)

住宅ローン控除を受ける場合は、納め過ぎている税金を返してもらう「還付申告」を行います。

所得を申告する所得税の納税申告は例年翌年の2月中旬から3月中旬に済ませなくてはいけませんが、還付申告は翌年1月1日から5年間手続きできるため、万が一忘れてしまっても後から申告できる点がポイントです。

住宅ローン控除に該当する初年度は、以下のうちいずれかの方法で手続きを進めてください。

- 国税庁のサイトで確定申告書を作成し、スマホやパソコンを使ってインターネット申告する(e-tax)

- 所管の税務署へ行ってインターネット申告する(e-tax)

- 国税庁のサイトもしくは税務署で確定申告書をもらって作成し、所管の税務署へ郵送する

- 国税庁のサイトもしくは税務署で確定申告書をもらって作成し、所管の税務署へ持参する

「今まで確定申告したことがない」「どうやって確定申告書を作ればいいか分からない」という方は、実際に税務署へ出向いて書き方を教えてもらい、出来上がったものを持参する方法がおすすめです。

| 確定申告(初年度1年目)の必要書類 | 入手方法 |

|---|---|

| 確定申告書 | 国税庁のサイトもしくは税務署で入手 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のサイトもしくは税務署で入手 |

| 本人確認書類のコピー (マイナンバーカードもしくはマイナンバー記載の住民票と運転免許証・パスポートなど写真付き身分証明書) | 住民票のみ役所で入手 |

| 建物・土地の登記事項証明書 | 法務局で入手 |

| 建物・土地の不動産売買契約書もしくは工事請負契約書のコピー | 不動産会社や建築会社が発行 |

| 住宅ローンの残高証明書 | 金融機関から郵送される |

| 認定長期優良住宅・低炭素住宅・省エネ住宅などの認定通知書もしくは性能証明書 | 住宅を新築した建築会社もしくは分譲住宅を購入した不動産会社などから入手 |

無事に申告が受理されると、約1ヶ月後に確定申告書へ記載した指定口座へ還付金が振り込まれます。

2年目以降

1年目に確定申告書を税務署へ提出もしくはe-taxを済ませると、2年目からは勤務先を通じて年末調整できます。

10月下旬ごろに税務署から郵送される「年末調整のための住宅借入金等控除証明書(控除期間分全て)」と、金融機関から郵送される「住宅ローンの残高証明書」をお勤め先に提出しましょう。

自営業もしくは個人事業主の方は、所得税の納税申告と併せて2年目以降も確認申請が必要です。

まとめ

ペアローンは、共働きのご家庭でご夫婦が同じ金融機関から融資を受けるスタイルです。

借入可能額が高くなるだけではなく、住宅ローン減税の控除をご夫婦それぞれが受けられます。

ただし、ローンが始まって1年目は確定申告が必要なので、事前に必要書類や申告の方法を知っておきましょう。

アイホームズは、昭和43年創業以来、東京23区内で高気密高断熱+高耐震な鉄骨造・木造の家をリーズナブルな価格で数多く手がけてきた実績があります。

ずっと安心して住み続けられる家を建てたい方は、ぜひお気軽にご相談ください。

株式会社 アイホームズ

FAX:03-3613-6149

その他のコラム